リチウムイオン電池の製造においては常に東アジアが重心でしたが、2000年代初頭には東アジアの中でも重心が徐々に中国側に移動してきました。現在、中国企業は世界のリチウムサプライチェーンの上流と下流の両方で重要な地位を占めており、2021 年時点で電池セル製造の約 80% を占めています。1 携帯電話やラップトップなどの家庭用電化製品の普及により、2000 年代にリチウムイオン電池の採用が加速しましたそして2020年代に入って、電気自動車(EV)への世界的な移行がリチウムイオン電池に追い風を与えている。したがって、中国のリチウム企業を理解することは、今後予想されるEV導入の急増の原動力となっているものを理解する上で極めて重要である。

重心は中国に移動

ノーベル賞を受賞した複数の画期的な進歩により、特に 1970 年代のスタンリー・ウィッティンガムと 1980 年のジョン・グッドイナフによるリチウム電池の商業化が実現しました。これらの試みは完全には成功しませんでしたが、1985 年の吉野彰博士の決定的な進歩の基礎を築きました。リチウムイオン電池がより安全になり、商業的に実行可能になりました。そこから、日本はリチウム電池の初期販売競争で優位に立ち、韓国の台頭により東アジアが産業の中心となった。

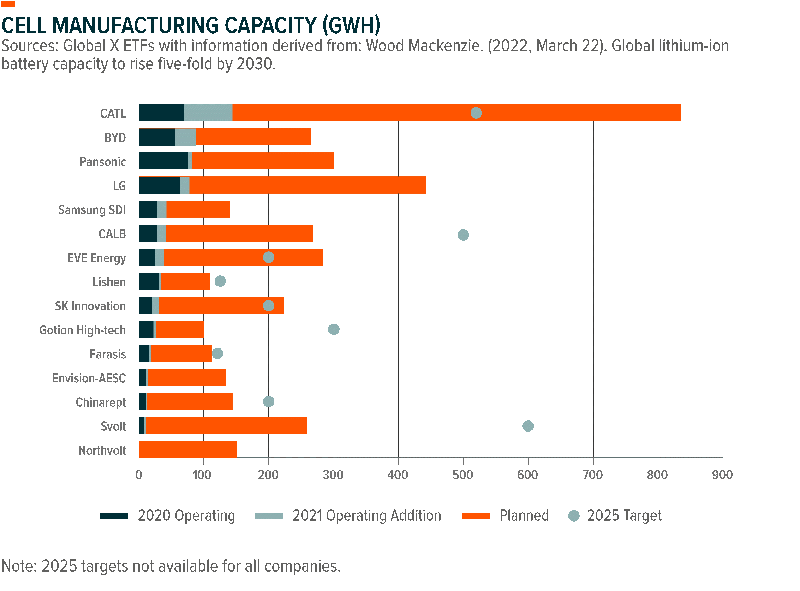

2015年までに中国は韓国と日本を抜き、リチウムイオン電池の最大の輸出国となった。この上昇の背後には、政策努力と大胆な起業家精神の組み合わせがありました。比較的若い 2 社、BYD と Contemporary Amperex Technology Company Limited (CATL) が先駆者となり、現在では中国の電池容量のほぼ 70% を占めています。2

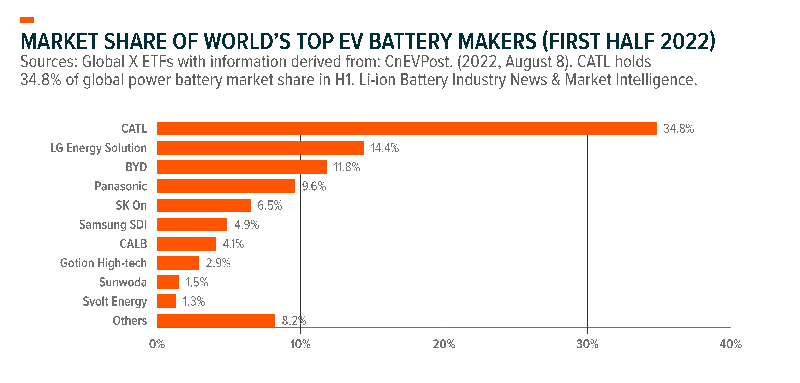

1999 年、Robin Zeng というエンジニアが Amperex Technology Limited (ATL) の設立に貢献しました。同社は 2003 年に Apple と iPod バッテリーの製造契約を結び、成長を加速させました。2011 年に、ATL の EV バッテリー事業は Contemporary Amperex Technology Company Limited (CATL) として分離されました。2022 年上半期、CATL は世界の EV バッテリー市場の 34.8% を占めました。3

1995 年、王伝福という名前の化学者が BYD を設立するために南の深センへ向かいました。BYD のリチウム産業における初期の成功は、携帯電話および家庭用電化製品用の電池の製造から来ており、BYD による北京ジープ社からの固定資産の購入は、自動車分野での歩みの始まりとなりました。2007 年、BYD の進歩はバークシャー・ハサウェイの目に留まりました。2022 年上半期の終わりまでに、BYD は世界の EV 販売でテスラを上回りました。ただし、BYD はピュア EV とハイブリッド EV の両方を販売しているのに対し、テスラはピュア EV のみに注力しているという点に注意が必要です4。

CATL と BYD の台頭は政策支援によって支えられました。2004 年に初めてリチウム電池が「自動車産業発展政策」として中国の政策立案者の議題に入り、その後 2009 年と 2010 年には電池と EV 用充電ステーションへの補助金の導入が行われました。5 2010 年代を通じて、補助金の一部は電気自動車に 10,000 ドルから 20,000 ドルを提供し、承認された中国のサプライヤーからのリチウムイオン電池を使用して中国で自動車を組み立てている企業にのみ利用可能でした。6 簡単に言えば、外国の電池メーカーは中国市場で競争することを許可されていましたが、この補助金は中国のバッテリーメーカーはより魅力的な選択肢です。

中国でのEV導入がリチウム需要を牽引

リチウム電池の世界的な需要が急増している理由の一つは、中国がEV導入で主導権を握っていることだ。2021 年の時点で、中国で販売されている車両の 13% はハイブリッドまたはピュア EV であり、その数はさらに増加すると予想されています。CATL と BYD が 20 年以内に世界的巨人に成長したことは、中国における EV のダイナミズムを凝縮しています。

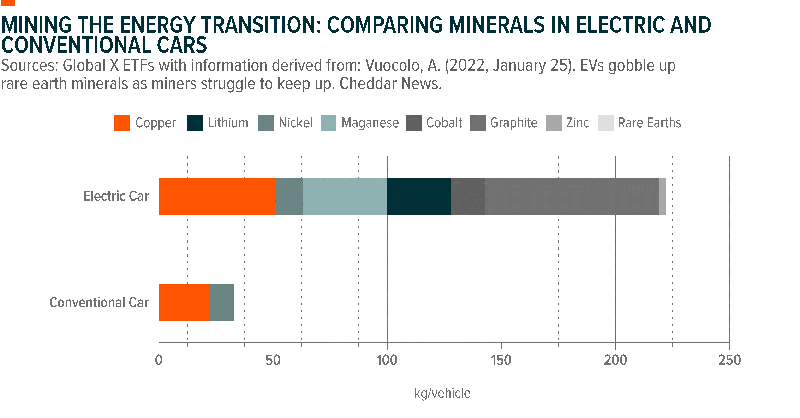

EVの普及に伴い、需要はニッケルベースの電池から鉄ベースの電池(LFP)に戻りつつあるが、エネルギー密度が比較的低い(したがって航続距離が短い)ため、かつては人気がなくなっていた。中国にとって都合の良いことに、世界中の LFP セル製造の 90% が中国に拠点を置いている7。ニッケルベースから LFP に切り替えるプロセスは困難ではないため、当然、中国はこの分野でのシェアの一部を失うことになるが、それでも中国は出現しているようだ。当分の間、LFP 分野で支配的な地位を維持できる好位置にあります。

近年、BYD はバッテリーの安全性の基準を大幅に引き上げる LFP ブレード バッテリーの開発を推進しています。スペース利用を最適化する新しいバッテリーパック構造により、BYD は、ブレード バッテリーが釘刺しテストに合格しただけでなく、表面温度も十分に低いままであることを明らかにしました。8 BYD は、純粋な電気製品のすべてにブレード バッテリーを使用していることに加えて、トヨタやテスラなどの大手自動車メーカーもブレード バッテリーの使用を計画しているか、すでに使用していますが、テスラの場合、その量については若干の不確実性が残っています9、10、11。

一方、CATLは2022年6月にQilinバッテリーを発売した。安全基準の変革を目指すバッテリー ブレードとは異なり、Qilin バッテリーはエネルギー密度と充電時間の点で差別化が図られています。12 CATL は、バッテリーは 10 分以内に 80% まで充電でき、バッテリー エネルギーの 72% を走行に利用できると主張しています。その中で、これらのバッテリーの背後にある技術の驚異的な成長が強調されています。13、14

中国企業が世界のサプライチェーンで戦略的地位を確保

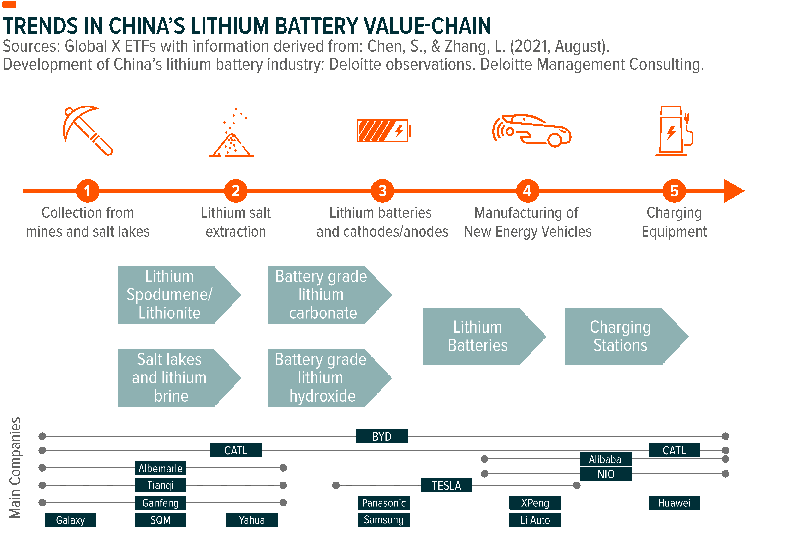

EV分野におけるCATLとBYDの取り組みは重要であるが、上流分野における中国の巨大な存在感は必ずしも無視されるべきではない。原料リチウム生産の大部分はオーストラリアとチリで発生しており、世界シェアは55%と26%となっている。上流部門では、中国は世界のリチウム生産量の 14% しか占めていない15。それにもかかわらず、中国企業は近年、世界中の鉱山の権益を買い占め、上流での存在感を確立した。

買い占めは電池メーカーと鉱山労働者によって同様に行われている。2021 年のいくつかの注目すべき例には、Zijin Mining Group による Tres Quebradas の 7 億 6,500 万ドルの購入と、CATL によるいずれもアルゼンチンの Cauchari East および Pastos Grandes の 2 億 9,800 万ドルの購入が含まれます。16 2022 年 7 月、Ganfeng Lithium は Lithea Inc の株式 100% を取得する計画を発表しました。簡単に言えば、リチウムは緑の革命の背後にある重要な成分であり、中国企業は取り残されないようにリチウムへの投資に積極的である。

環境問題の中でエネルギー貯蔵が可能性を示す

2030年までに排出量のピークを達成し、2060年までにカーボンニュートラルを達成するという中国の公約は、EV導入の必要性を促進する要因の一部となっている。中国の再生可能目標を達成するためのもう 1 つの重要な要素は、エネルギー貯蔵技術の導入です。エネルギー貯蔵は再生可能エネルギー プロジェクトと密接に関連しており、まさにそれが、中国政府が現在、エネルギー貯蔵の 5 ~ 20% を再生可能エネルギー プロジェクトに充てることを義務付けている理由です。貯蔵は、電力削減、つまり需要不足や送電問題による電気出力の意図的な削減を最小限に抑えるために重要です。

揚水水力貯蔵は、2020 年現在 30.3 GW を誇る最大のエネルギー貯蔵源であるが、非水力貯蔵の約 89% はリチウムイオン電池によるものである 18,19。揚水水力は長期貯蔵に適しているのに対し、リチウムは長期貯蔵に適している。バッテリーは、再生可能エネルギーに必要とされる短期間の保管に適しています。

中国には現在、バッテリーエネルギー貯蔵容量が約3.3GWしかないが、大規模な拡大計画がある。これらの計画は、2022 年 3 月に発表された第 14 次エネルギー貯蔵 5 か年計画に詳しく概説されています。20 この計画の主な目的の 1 つは、エネルギー貯蔵の単位コストを 2025 年までに 30% 削減することであり、これにより貯蔵が可能になります。さらに、この計画の下で、国営電力網は、再生可能エネルギーの成長を支援するために、2030 年までに蓄電池容量を 100GW 追加することを望んでおり、これにより中国の蓄電池保有台数は、わずかに上回るとはいえ世界最大となるだろう。米国は99GWと予測されている22。

結論

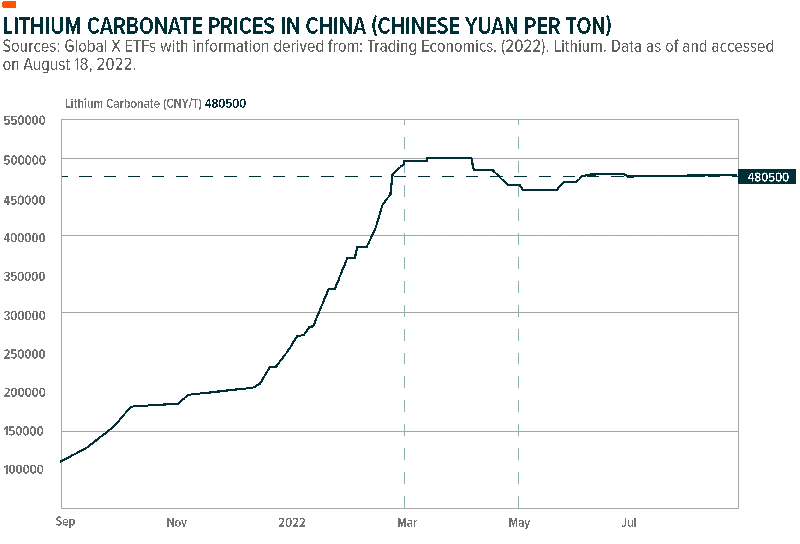

中国企業はすでに世界のリチウムサプライチェーンを変革しているが、急速なペースで革新を続けている。業界における同社の重要性の証拠として、2022年8月18日の時点で、中国企業はソルアクティブ・リチウム指数の41.2%を占めている。この指数は、探査・探鉱分野で活動する最大かつ最も流動性の高い企業の業績を追跡するように設計された指数である。 23 世界的に、リチウムの価格は 2020 年 7 月 1 日から 2022 年 7 月 1 日までに 13 倍に上昇し、1 トンあたり最大 67,050 ドルに達しました。24 中国では、1 トンあたりの炭酸リチウムの価格が急騰しました。 2021 年 8 月 20 日から 2022 年 8 月 19 日までの間に、105,000 人民元から 475,500 人民元まで上昇し、357% の増加を記録しました。25 炭酸リチウムの価格が歴史的高値かそれに近い水準に上昇しているため、中国企業は当然ながら恩恵を受ける立場にあります。

このリチウム価格の傾向は、中国と米国の電池およびリチウム関連株が、不利な市況の中で不安定な全般的な市場指数を上回るパフォーマンスを発揮するのに役立った。2021 年 8 月 18 日から 2022 年 8 月 18 日までの間、MSCI 中国全株 IMI セレクト電池指数のリターンは 1.60% で、MSCI 中国全株指数の -22.28% に対して 26。実際、中国の電池および電池材料株は世界のリチウム株を上回りました。 MSCI 中国全株 IMI セレクト バッテリー指数のリターンが 1.60% であるのに対し、ソラクティブ グローバル リチウム指数の同期間のリターンは -0.74% でした。27

当社では、リチウム価格は今後数年間にわたって高止まりし、電池メーカーにとって潜在的な逆風となると考えています。ただし、今後に期待するのは、リチウム電池技術の改善により、EV の価格と効率が向上し、ひいてはリチウムの需要が高まる可能性があります。リチウムのサプライチェーンにおける中国の影響力を考慮すると、中国企業は今後数年間、リチウム産業において重要な役割を果たす可能性が高いと予想されます。

投稿日時: 2022 年 11 月 5 日