Austrumāzija vienmēr bija litija jonu akumulatoru ražošanas smaguma centrs, bet Austrumāzijā 2000. gadu sākumā smaguma centrs pakāpeniski noslīdēja Ķīnas virzienā.Mūsdienās Ķīnas uzņēmumiem ir galvenās pozīcijas globālajā litija piegādes ķēdē gan augšup, gan lejup, veidojot aptuveni 80% no akumulatoru elementu ražošanas apjoma 2021. gadā.1 Tādu plaša patēriņa elektronikas kā mobilo tālruņu un klēpjdatoru izplatība 2000. gados veicināja litija jonu akumulatoru ieviešanu. , un tagad 2020. gados globālā pāreja uz elektriskajiem transportlīdzekļiem (EV) ienes vēju litija jonu akumulatoru burās.Tāpēc izpratne par Ķīnas litija uzņēmumiem ir ļoti svarīga, lai saprastu, kas nosaka gaidāmo EV ieviešanas pieaugumu.

Smaguma centrs novirzījās Ķīnas virzienā

Vairāki Nobela prēmijas laureātu sasniegumi noveda pie litija bateriju komercializācijas, īpaši Stenlija Vitingema 1970. gados un Džona Gudena 1980. gadā. Lai gan šie mēģinājumi nebija pilnībā veiksmīgi, tie radīja pamatu doktora Akiras Jošino izšķirošajam izrāvienam 1985. gadā. padarīja litija jonu akumulatorus drošākus un komerciāli dzīvotspējīgākus.No šī brīža Japāna sāka attīstīties agrīnās sacīkstēs par litija bateriju pārdošanu, un Dienvidkorejas izaugsme padarīja Austrumāziju par nozares centru.

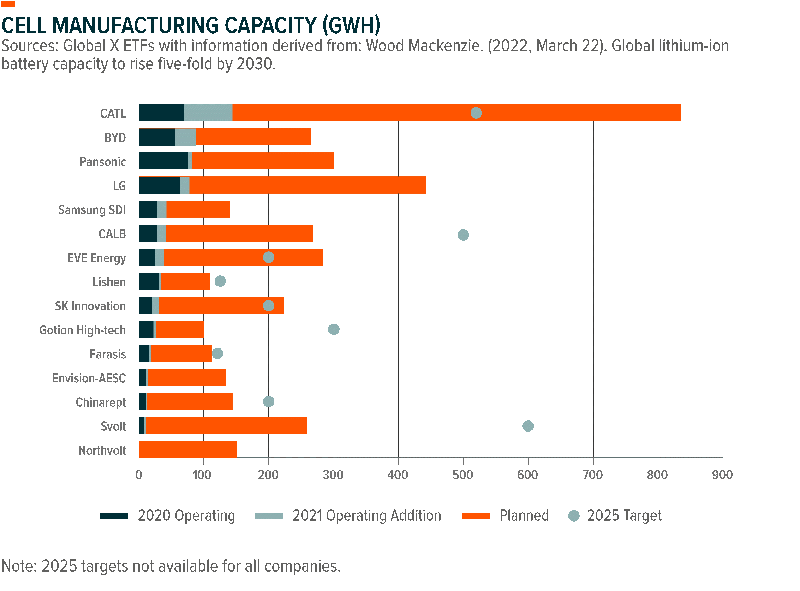

Līdz 2015. gadam Ķīna apsteidza gan Dienvidkoreju, gan Japānu, kļūstot par lielāko litija jonu akumulatoru eksportētāju.Aiz šī kāpuma bija politikas centienu un drosmīgas uzņēmējdarbības kombinācija.Divi salīdzinoši jauni uzņēmumi, BYD un Contemporary Amperex Technology Company Limited (CATL), kļuva par celmlaužiem un tagad veido gandrīz 70% no akumulatora jaudas Ķīnā.2

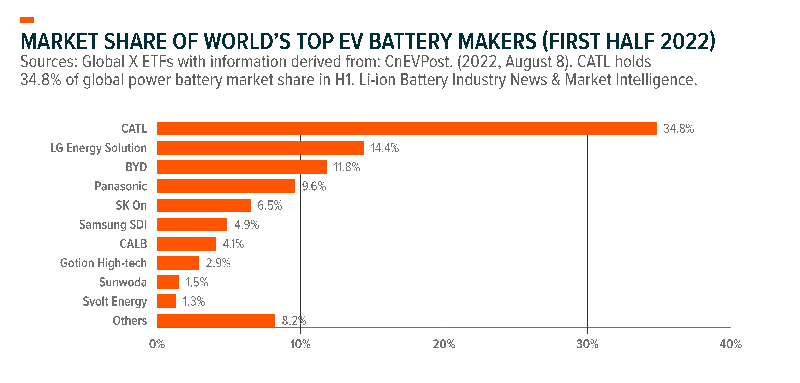

1999. gadā inženieris Robins Zengs palīdzēja dibināt uzņēmumu Amperex Technology Limited (ATL), kas 2003. gadā palielināja savu izaugsmi, panākot vienošanos ar Apple par iPod bateriju ražošanu.2011. gadā ATL EV akumulatoru darbība tika sadalīta Contemporary Amperex Technology Company Limited (CATL).2022. gada pirmajā pusē CATL aizņēma 34,8% no pasaules EV akumulatoru tirgus.3

1995. gadā ķīmiķis, vārdā Van Čuaņfu, devās uz dienvidiem uz Šeņdženu, lai izveidotu BYD.BYD agrīnie panākumi litija nozarē radās, ražojot akumulatorus mobilajiem tālruņiem un plaša patēriņa elektronikai, un BYD pamatlīdzekļu iegāde no Beijing Jeep Corporation iezīmēja tā ceļojuma sākumu automobiļu jomā.2007. gadā BYD progress piesaistīja Berkshire Hathaway uzmanību.Līdz 2022. gada pirmās puses beigām BYD pārspēja Tesla globālo EV pārdošanā, lai gan tas ir saistīts ar brīdinājumu, ka BYD pārdod gan tīrus, gan hibrīdus EV, savukārt Tesla koncentrējas tikai uz tīriem EV.4

CATL un BYD pieaugumu veicināja politikas atbalsts.2004. gadā litija baterijas pirmo reizi nonāca Ķīnas politikas veidotāju darba kārtībā, izstrādājot “Automobiļu rūpniecības attīstības politiku”, un vēlāk 2009. un 2010. gadā, ieviešot subsīdijas elektromobiļu akumulatoriem un uzlādes stacijām.5 2010. gados tika izveidota sistēma. subsīdijas nodrošināja 10 000 līdz 20 000 USD elektriskajiem transportlīdzekļiem, un tās bija pieejamas tikai uzņēmumiem, kas Ķīnā montē automašīnas ar litija jonu akumulatoriem no apstiprinātiem Ķīnas piegādātājiem.6 Vienkārši sakot, lai gan ārvalstu akumulatoru ražotājiem bija atļauts konkurēt Ķīnas tirgū, subsīdijas tika piešķirtas. Ķīnas akumulatoru ražotāji ir pievilcīgāka izvēle.

EV ieviešana Ķīnā ir veicinājusi litija pieprasījumu

Ķīnas vadošā loma EV ieviešanā ir daļa no iemesla, kāpēc globālais pieprasījums pēc litija akumulatoriem strauji pieaug.2021. gadā 13% no Ķīnā pārdotajiem transportlīdzekļiem bija vai nu hibrīdi, vai tīri EV, un paredzams, ka šis skaits tikai pieaugs.CATL un BYD izaugsme par globāliem milžiem divu desmitgažu laikā atspoguļo EV dinamismu Ķīnā.

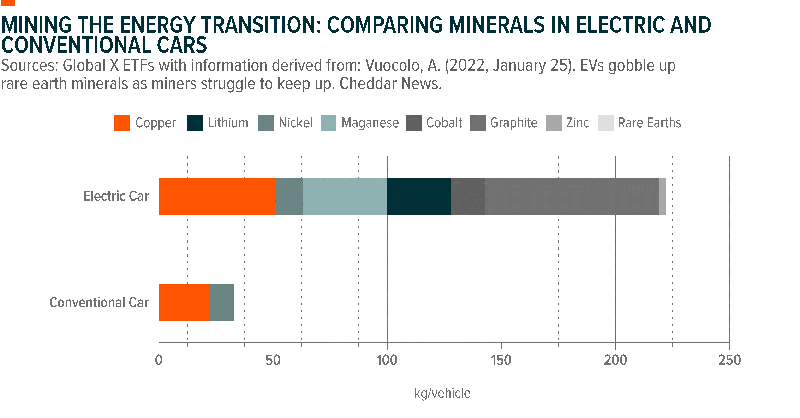

Tā kā elektromobiļi kļūst arvien izplatītāki, pieprasījums pāriet no niķeļa akumulatoriem uz dzelzs bāzes baterijām (LFP), kas savulaik zaudēja priekšrocības, jo tām bija salīdzinoši zems enerģijas blīvums (tātad zems diapazons).Ķīnai ērtā veidā 90% LFP šūnu ražošanas visā pasaulē tiek ražoti Ķīnā.7 Pāreja no niķeļa bāzes uz LFP nav grūts process, tāpēc Ķīna, protams, zaudēs daļu no savas daļas šajā jomā, taču šķiet, ka Ķīna tomēr ir. labi pozicionēts, lai pārskatāmā nākotnē saglabātu dominējošo stāvokli LFP telpā.

Pēdējos gados BYD ir virzījies uz priekšu ar savu LFP Blade Battery, kas krasi paaugstina bateriju drošības latiņu.Izmantojot jaunu akumulatora bloka struktūru, kas optimizē telpas izmantošanu, BYD atklāja, ka Blade Battery ne tikai izturēja naglu iespiešanās testu, bet arī virsmas temperatūra saglabājās pietiekami vēsa.8 Papildus tam, ka BYD izmantoja Blade Battery visu tā tīro elektrisko enerģiju. transportlīdzekļiem, lielākie autoražotāji, piemēram, Toyota un Tesla, arī plāno vai jau izmanto Blade Battery, lai gan ar Tesla joprojām ir zināma neskaidrība par to, cik daudz.9,10,11

Tikmēr 2022. gada jūnijā CATL laida klajā savu Qilin akumulatoru.Atšķirībā no Battery Blade, kura mērķis ir mainīt drošības standartus, Qilin akumulators vairāk atšķiras ar enerģijas blīvumu un uzlādes laiku.12 CATL apgalvo, ka akumulatoru var uzlādēt līdz 80% 10 minūšu laikā un braukšanai var izmantot 72% akumulatora enerģijas. no kuriem izceļ šo bateriju tehnoloģiju milzīgo izaugsmi.13,14

Ķīnas uzņēmumi nodrošina stratēģisku pozīciju globālajā piegādes ķēdē

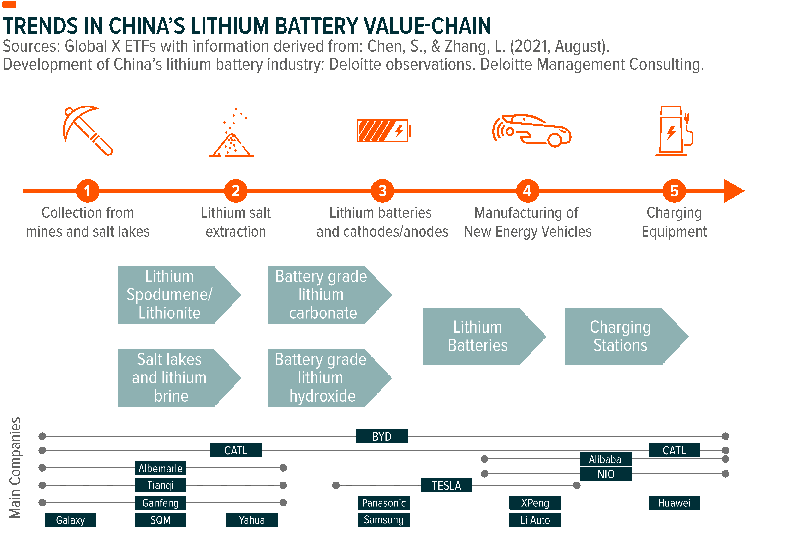

Lai gan CATL un BYD darbs EV telpā ir svarīgs, Ķīnas masveida klātbūtni augšupējos segmentos noteikti nevajadzētu aizmirst.Lauvas daļa neapstrādāta litija ražošanas notiek Austrālijā un Čīlē, kuru globālā daļa ir 55% un 26%.Iepriekšējā straumē Ķīna veido tikai 14% no pasaules litija ražošanas.15 Neskatoties uz to, Ķīnas uzņēmumi pēdējos gados ir izveidojuši savu klātbūtni, iegādājoties raktuves visā pasaulē.

Iepirkšanos veic gan akumulatoru ražotāji, gan kalnrači.Daži nozīmīgi piemēri 2021. gadā ir Zijin Mining Group par 765 miljoniem ASV dolāru veiktā Tres Quebradas iegāde un CATL 298 miljonu ASV dolāru Cauchari East un Pastos Grandes iegāde Argentīnā.16 2022. gada jūlijā Ganfeng Lithium paziņoja par plāniem iegādāties 100% Lithea Inc. Argentīnā par cenu līdz USD 962 miljoniem.17 Vienkārši sakot, litijs ir galvenā zaļās revolūcijas sastāvdaļa, un Ķīnas uzņēmumi ir gatavi investēt litijā, lai nodrošinātu, ka tie netiek atstāti malā.

Enerģijas uzglabāšana parāda iespējamos vides izaicinājumus

Ķīnas apņemšanās sasniegt maksimālo emisiju līmeni līdz 2030. gadam un oglekļa neitralitāti līdz 2060. gadam ir daļa no tā, kas veicina vajadzību ieviest EV.Vēl viena svarīga Ķīnas atjaunojamās enerģijas mērķu panākumu sastāvdaļa ir enerģijas uzglabāšanas tehnoloģijas pieņemšana.Enerģijas uzglabāšana iet roku rokā ar atjaunojamās enerģijas projektiem, un tieši tāpēc Ķīnas valdība tagad nosaka, ka 5–20% enerģijas uzglabāšanas jāiekļauj atjaunojamās enerģijas projektos.Uzglabāšana ir ļoti svarīga, lai samazinātu līdz minimumam, proti, apzinātu elektroenerģijas jaudas samazināšanu pieprasījuma trūkuma vai pārvades problēmu dēļ.

Sūknējamā hidroakumulācija pašlaik ir lielākais enerģijas uzkrāšanas avots ar 30,3 GW no 2020. gada, tomēr aptuveni 89% no nehidroakumulatoriem ir litija jonu akumulatori.18,19 Tā kā sūknētā hidroakumulācija ir vairāk piemērota ilgstošai uzglabāšanai, litija baterijas ir labāk piemērotas īslaicīgai uzglabāšanai, kas ir vairāk par to, kas nepieciešams atjaunojamiem enerģijas avotiem.

Ķīnai pašlaik ir tikai aptuveni 3,3 GW akumulatora enerģijas uzglabāšanas jauda, taču tai ir masveida paplašināšanās plāni.Šie plāni ir sīki izklāstīti 14. piecgadu plānā enerģijas uzglabāšanai, kas tika izdots 2022. gada martā.20 Viens no šī plāna galvenajiem mērķiem ir līdz 2025. gadam par 30% samazināt enerģijas uzglabāšanas vienības izmaksas, kas ļaus uzkrāt. kļūt par ekonomiski vēlamu izvēli.21 Turklāt saskaņā ar plānu valsts tīkls cer līdz 2030. gadam palielināt akumulatoru uzglabāšanas jaudu par 100 GW, lai atbalstītu atjaunojamo energoresursu pieaugumu, kas padarītu Ķīnas akumulatoru uzglabāšanas floti par lielāko pasaulē, lai gan tikai nedaudz apsteidzot ASV, kuras jauda ir 99GW.22

Secinājums

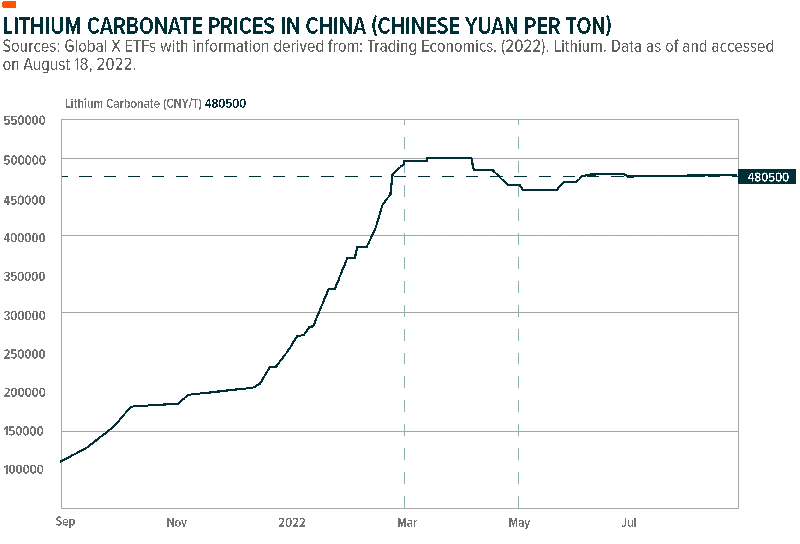

Ķīnas uzņēmumi jau ir pārveidojuši globālo litija piegādes ķēdi, taču turpina strauji ieviest jauninājumus.Apliecinot to nozīmi nozarē, 2022. gada 18. augustā Ķīnas uzņēmumi veidoja 41,2% no Solactive Lithium indeksa, kas ir indekss, kas paredzēts, lai izsekotu lielāko un likvīdāko uzņēmumu darbības rezultātiem, kas aktīvi darbojas izpētē un /vai litija ieguve vai litija bateriju ražošana.23 Pasaulē litija cenas laikā no 2020. gada 1. jūlija līdz 2022. gada 1. jūlijam pieauga 13 reizes, līdz USD 67 050 par tonnu.24 Ķīnā litija karbonāta cena par tonnu pieauga. no 105 000 RMB līdz 475 500 RMB laikā no 2021. gada 20. augusta līdz 2022. gada 19. augustam, kas iezīmē pieaugumu par 357%.25 Litija karbonāta cenām pieaugot vēsturiski augstākajā līmenī vai tuvu tam, Ķīnas uzņēmumi, protams, var gūt labumu.

Šī litija cenu tendence ir palīdzējusi gan Ķīnas, gan ASV akcijām, kas saistītas ar akumulatoriem un litiju, pārspēt nepastāvīgos plašos tirgus indeksus nelabvēlīgos tirgus apstākļos;No 2021. gada 18. augusta līdz 2022. gada 18. augustam MSCI China All Shares IMI Select Batteries Index atdeva 1,60% pret -22,28% MSCI China All Shares indeksam.26 Faktiski Ķīnas akumulatoru un akumulatoru materiālu krājumi pārspēja pasaules litija krājumus, jo MSCI China All Shares IMI Select Batteries Index atdeva 1,60%, salīdzinot ar Solactive Global Lithium Index, kas tajā pašā periodā uzrādīja -0,74% peļņu.27

Mēs uzskatām, ka litija cenas turpmākajos gados saglabāsies paaugstinātas, kas būs potenciāls pretvējš akumulatoru ražotājiem.Tomēr gaidot,litija bateriju tahnoloģijas uzlabojumi var padarīt EV gan pieejamākus, gan efektīvākus, kas savukārt var palielināt pieprasījumu pēc litija.Ņemot vērā Ķīnas ietekmi litija piegādes ķēdē, mēs sagaidām, ka Ķīnas uzņēmumiem turpmākajos gados būs svarīga loma litija nozarē.

Izlikšanas laiks: Nov-05-2022